تشخیص سنتیمنت (sentiment) در بازار فارکس یکی از مراحل بسیار مهم در بررسیهای بنیادی است و یک دید کلی از جهت بازار (یا بخشهای کلیدی آن) به معاملهگر میدهد، درست همانند برخی اندیکاتورهای اقتصادی که بر جهت بازار تاثیر قابل توجهی دارند. با توجه به عنصر بسیار مهم روانشناختی که معاملات یک ارز کاملا به آن وابسته است، سنتیمنت به اندازه رویدادهای مهم ژئوپلیتیکی و اقتصادی میتواند بر نوسانات ارزها و روند آتی آنها تاثیر بگذارد. با انجام تحلیل سنتیمنتی دقیق و جامع معاملهگر فارکس میتواند انتظارات خود از جهت بازار را بهبود ببخشد و بر همین اساس معاملات سودآور بیشتری داشته باشد.

حتی در استراتژی بسیاری از تحلیلگرانی که از روشهای تکنیکالی برای تعیین سطوح عرضه و تقاضا استفاده میکنند، نیز نوعی تحلیل بنیادی نیز گنجانده شده است. تحلیل بنیادی مجموعهای از روشهای تحلیلی است که معمولاً بر مطالعه تغییرات اقتصاد کلان بهعنوان یک کاتالیزور برای تحریک حرکت در جفت ارزهای خاص تمرکز دارد. پس حتی اگر یک تحلیلگر صرفا تکنیکال نیز هستید، بد نیست از تاثیر برخی از مهمترین جوانب تحلیل فاندامنتال به خصوص وضعیت سنتیمنت غافل نشوید.

علت تاثیر شاخصهای بنیادی بر سنتیمنت بازار چیست؟

بسیاری از معاملهگرانی که از تحلیل بنیادی استفاده میکنند به انتشار دادههای مهم اقتصادی و نتایج رویدادهای ژئوپلیتیک مربوط به ارزها توجه دارند. آنها با استفاده از این اطلاعات به پیشبینی روند آتی ارزها میپردازند. اجماع تصمیمات کلی این معاملهگران سنتیمنت بازار را پدید میآورد. سنتیمنت عنصر روانشناختی بزرگی را تشکیل میدهد که باعث حرکت بازار و جفت ارزها میشود.

به طور کلی اگر عوامل اقتصادی و ژئوپلیتیکی کشور خاصی بر سایرین برتری داشته باشد، آنگاه این مجموعه شرایط، سنتیمنت ارز مورد اشاره را مثبت کرده و ارزش آن نسبت به سایر ارزها افزایش مییابد. از سوی دیگر اگر شرایط اقتصادی کشوری بد باشد یا شاخصهای اقتصادی پیشرو نظیر اعتماد مصرفکننده در نتیجه بازار کاری ضعیف شروع به کاهش کنند، سنتیمنت ارز مربوطه منفی شده و ارزش آن کاهش مییابد. برای مثال رشد تولید ناخالص داخلی، کاهش کسری تجاری، نرخ بهره جذاب و بازار اشتغال قوی یک کشور منجر به سنتیمنت مثبت برای ارز آن کشور میشوند.

معاملهگران چرا و چگونه از سنتیمنت اسفاده میکنند؟

تحلیل سنتیمنت رایج میتواند شامل بررسی دقیق دادههای خامی نظیر درصد موقیعتهای خاص و نوع معاملهگرانی که وارد این موقعیتها شدهاند، باشد. برای مثال فرض کنید ۹۰۰ معاملهگر با حجم بالایی EURUSD را خریدهاند و در سمت مقابل تنها ۱۰۰ معاملهگر با حجمهای کوچک در سمت فروش قرار دارند. در این مورد شاخص سنتیمنت تعداد خریداران در برابر فروشندگان، ۹۰ درصد به نفع خریداران است. درحالیکه با توجه به این دادههای خام، شاخص سنتیمنت حجم خریداران و فروشندگان میتواند ۱۰۰ درصد به نفع خریداران باشد، خریدارانی که به نظر میرسد حرفهایتر بوده و روند آینده بازار را با احتمال بیشتری، درست پیشبینی میکنند.

برای معاملهگران فارکس، مهمترین و قابل اعتمادترین شاخص سنتیمنت بازار، گزارش کمیسیون معاملات آتی کالاهای ایالات متحده یا گزارش تعهد معاملهگران (COT) CFTC است. اگرچه این شاخص محبوب سنتیمنت بازار، منحصراً مربوط به معاملات آتی بازار بین المللی شیکاگو یا IMM است، اما بهصورت گستردهای مورد استفاده معاملهگران است، چرا که اکثر حجم معاملات بازار فارکس چه بهبصورت معاملات بینبانکی و چه از طریق کارگزاریهای آنلاین مربوط به معاملات خارج میز (OTC) است. بنابراین، ارزیابی دقیق حجم معاملات هر جفت ارز و نوع معاملهگران آن، کاری بسیار دشوار است.

علیرغم محبوبیت بالای بازار فارکس OTC، برخی معاملهگران بازار فیوچرز IMM شیکاگو را انتخاب می کنند، بازاری که اکثر ارزهای اصلی در برابر دلار و برخی جفت ارزهای فرعی را پوشش میدهد. گزارش COT نشاندهنده نوع و حجم معاملات این معاملهگران در دوره یک هفتهای است.

در کنار گزارش COT، برخی کارگزاریها نظیر FXCM نیز اطلاعات مفیدی از سنتیمنت بازار در وبسایت یا پلت فرمهای خود ارائه میدهند که اغلب مربوط به معاملات همان کارگزاری است. یکی از اشکال بسیار مفید سنتیمنت، نظرسنجیهای اقتصادی است که تقریبا برای تمامی اقتصادهای بزرگ منتشر میشود. تغییرات غیرمنتظره در نتایج این نظرسنجیها منجر به نوسانات شدیدی در بازار شده و عبور از سطوح کلیدی به عنوان سیگنالی مهم توسط معاملهگران مورد استفاده قرار میگیرد.

گزارش تعهد معامله گران یا COT

همانطور که پیشتر اشاره شد گزارش تعهد معاملهگران یا COT یکی از بهترین شاخصهای سنتیمنت بازاری است که در اختیار معاملهگران فارکس قرار دارد. این گزارش علاوه بر جفت ارزها، بازارهای فیوچرز، کامودیتی، مشتقات و آپشن را نیز پوشش میدهد.

گزارش COT هر جمعه توسط CFTC منتشر میشود، بهجز مواقعی که روز جمعه جزو تعطیلات رسمی بانک فدرال باشد که انتشار گزارش را با یک الی دو روز تاخیر همراه میکند. این گزارش براساس موقعیتهای بازار آپشن و فیوچرز IMM شیکاگو تا روز سهشنبه است. بنابراین، اطلاعات موجود در گزارش با تاخیری چند روزه به دست معاملهگران میرسد، اما باز هم میتواند برای معاملات میانمدت و بلندمدت بسیار مفید باشد. معاملهگران بسیاری وجود دارند که برای تصمیمگیری به این گزارش تکیه دارند.

گزارش COT شامل اطلاعات زیادی است که میتوان برای تحلیل سنتیمنت بازار از آن استفاده نمود. علاوه بر اندازه و جهت معاملات، این گزارش حاوی بخشهایی است که سمتوسوی معاملات انواع معاملهگران مختلف را در بازار فیوچرز نشان میدهد. گزارش COT بهصورت کلی شامل اطلاعات زیر است:

– اوپن اینترست (Open Interest): این بخش نشان دهنده تعداد کل قراردادهای آپشن و فیوچرزی است که هنوز منقضی نشدهاند، نظیر تحویل یا اعمال در معاملات آپشن.

– تعداد معاملات (Number of Traders): تعداد معاملهگرانی که موظفاند معاملات خود را به CFTC گزارش دهند.

– پوزیشنهای قابل گزارش (Reportable Positions) : تعداد کل پوزیشنهای معاملاتی بازارهای آپشن و فیوچرزی که حجم آنها بالاتر از سطحی است که CFTC تعیین میکند.

– پوزیشن های غیرقابل گزارش (Non-Reportable Positions): تعداد کل پوزیشنهای معاملاتی بازارهای آپشن و فیوچرزی که حجم آنها کمتر از سطحی است که CFTC تعیین میکند.

– گزارش فروش (Short Report): این بخش ربطی به تعداد پوزیشنهای فروش نداشته و سطح بهره بازگشایی هر قرارداد فیوچرز را بهصورت جداگانه برای پوزیشنهای غیرقابل گزارش و قابل گزارش بیان میکند. سایر اطلاعات مفید این بخش عبارتند از حجم تجاری و غیرتجاری، درصد بهره بازگشایی هر دسته و تعداد معاملهگران دخیل در آن، تغییرات اسپرد و تغییرات سایر پارامترها نسبت به هفته گذشته.

– گزارش خرید (Long Report): این بخش نیز همانند بخش قبل ربطی به اعداد پوزیشنهای خرید نداشته و شامل تمام اطلاعات گزارش فروش برای پوزیشنهای غیرقابل گزارش و قابل گزارش است. گزارش خرید دادهها را از نظر سالانه دستهبندی کرده و موقعیتهای معاملاتی قابل توجه ۴ و ۸ معاملهگر برتر را نیز نشان میدهد.

– تجاری ( Commercial): این بخش مختص پوزیشنهای موسسات تجاری فعال در تولید، پردازش یا معامله کالای معینی که در بورس IMM شیکاگو درج شده میباشد. این پوزیشنها به عنوان پوزیشنهای پوشش ریسک یک کسبوکار شناخته میشوند و تحت تاثیر مستقیم فعالیتهای شرکت قرار دارند و ارتباط چندانی به معاملهگری ندارند.

– غیرتجاری (Non-Commercial): این بخش کل پوزیشنهای سفتهبازی مربوط به معاملهگران فردی، موسسات بزرگ، صندوقهای تامین و سایر کاربران غیرتجاری بازار فیوچرز را نشان میدهد که در چارچوب گزارشات CFTC قرار میگیرند. این قسمت در تعیین سنتیمنت بسیار مفید است.

با توجه به فقدان قابل توجه گزارشات مبتنی بر حجم معاملات بازارهای OTC، گزارش COT یکی از مفیدترین ابزارهای تعیین سنتیمنت بازار فارکس است که در اختیار معاملهگران قرار داد.

معاملهگری با سنتیمنت بازار

رایجترین روشی که معاملهگران تمایل دارند از سنتیمنت استفاده کنند، تشخیص افراط در یک سمت بازار و ورود در جهت مخالف آن است. اساسا زمانیکه سنتیمنت بازار به چنین سطوح افراطی میرسد، یا زمانیکه پوزیشنهای خرید بسیار بیشتر از پوزیشنهای فروش میشوند و بالعکس، بازار برای تغییر روند در حال آماده شدن است.

هنگامیکه اکثریت قریب به اتفاق معاملهگران در یک بازار قرار داشته باشند، بازار تمایل دارد خلاف روند غالب حرکت کند یا در همین روند اصلاح قیمتی داشته باشد. هر چه تعداد معاملهگرانی که در سمت مخالف روند وارد معامله شوند کمتر شود، احتمال تغییر این روند بیشتر میشود. بر همین اساس، سطوح افراطی در سنتیمنت معاملهگران به عنوان سیگنال احتمالی برگشت روند تلقی میشود.

اما در بازار فارکس اغلب به دلیل تفاوت در نرخهای بهره دو ارز یا اختلاف در سیاستهای دو کشور روندها بلندمدت هستند و در استفاده از شاخصهای سنتیمنت باید مراقب این موارد باشید. ممکن است شاخص های سنتیمنت یک جفت ارز سطوح افراطی را نشان دهند اما قیمت قبل از معکوس شدن، همچنان بدون تغییر روند به سطوح جدیدی برسد. این احتمال هم وجود دارد که اقتصاد کلان و عوامل بنیادی، برخلاف سنتیمنت بازار تاثیرات قابل توجهی روی ارزها داشته باشند، بهگونهای که سنتیمنت بازار ممکن است سیگنالی سنتی ارائه دهد، اما به دلیل شرایط برجسته، بازار آنطور که معمولاً انتظار میرود، واکنش نشان نمیدهد. دیگر عواملی که میتوانند برخلاف سطوح افراطی سنتینمنت عمل کنند، عبارتند از رویدادهای خبری موثر بر سیاستهای پولی، نرخ بهره، رفراندوم در مورد موضوعاتی نظیر برگزیت، رویدادهای ژئوپلیتیک، مداخله بانکهای مرکزی در بازار ارز و یا سایر اتفاقاتی که بر ارزش ارزها تاثیر زیادی دارند.

شاخص سنتیمنت فرضی

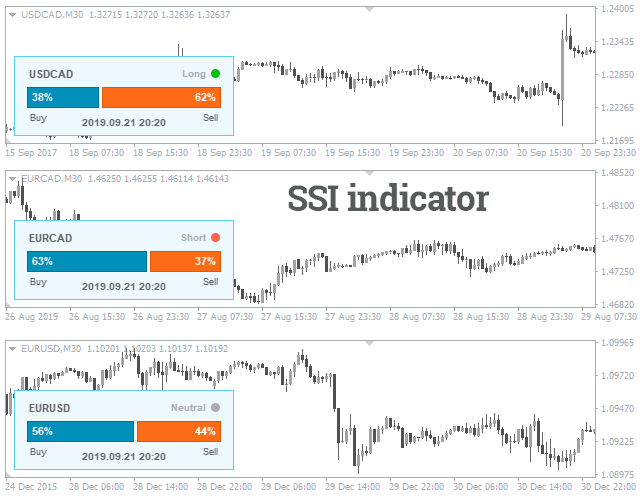

شاخص سنتیمنت فرضی یا SSI شاخصی است که ۲ بار در روز توسط کارگزاری محبوب FXCM منتشر میشود. برخلاف گزارش COT این شاخص بهصورت لحظهای تعداد خریداران و فروشندگان یک جفت ارز خاص را نشان میدهد. اگر این شاخص منفی باشد، برای مثال ۴.۵-؛ یعنی بهازای هر معاملهگری که در سمت خرید قرار دارد، ۴.۵ معاملهگر در سمت فروش حاضر هستند. همچنین اگر این شاخص مثبت باشد، برای مثال ۲.۳+، یعنی بهازای هر فروشنده ۲.۳ خریدار در بازار حاضر هستند.

شاخص SSI میتواند به طرز جالبی برای معاملهگران کوتاهمدت سودمند باشد. از آنجاییکه اکثر معاملهگران خرد در بازار فارکس ضرر میکنند، SSI میتواند بهعنوان یک اندیکاتور مفید خلاف جهت بازار عمل کند. بنابراین یک معاملهگر حرفهای ممکن است در خلاف جهت غالبی که SSI نشان میدهد، وارد معامله شود.

نظرسنجی های اقتصادی موثر بر سنتیمنت بازار

چندین و چند نظرسنجی یا شاخص احساسات مصرفکننده و تجاری بهصورت منظم برای اقتصادهای بزرگ منتشر میشود. این شاخصها و نظرسنجیها که بهعنوان اندیکاتورهایی پیشرو از جهت آینده اقتصاد تعریف میشوند، بهدقت توسط فعالان بازار فارکس زیر نظر هستند. انتشار بهتر از پیشبینی ها منجر به تقویت و انتشار کمتر از پیشبینیها منجر به تضعیف ارز مربوطه میشود. در کنار شاخص مدیران خرید یا PMI، نظرسنجیهای متعددی از اعتماد مصرفکننده و کسبوکارها بهصورت دورهای منتشر میشوند. نتایج حاصل از این شاخصها که معمولا ماهانه منتشر میشوند در ارزیابی جنبههای مختلف سننتیمنت اقتصاد به تحلیلگران بنیادی کمک میکنند.

در جدول زیر مهمترین نظرسنجیهای موجود در کنار ارزی که بیشتری تاثیر را از آنها میگیرد، آورده شدهاند.

| نظرسنجی احساسات مصرفکنندگان دانشگاه میشیگان | USD |

| نظرسنجی احساسات مصرفکنندگان CB | USD |

| PMI شیکاگو | USD |

| PMI تولیدی و غیرتولیدی موسسه ISM | USD |

| PMI تولیدی و خدماتی | USD |

| شاخص کسبوکارهای کوچک NFIB | USD |

| شاخص بازار مسکن NAHB | USD |

| شاخص تولیدی ریچموند | USD |

| شاخص خوشبینی اقتصادی IBD/TIPP | USD |

| شاخص اطمینان مصرف کننده | EUR |

| شاخص حال و هوای اقتصادی آلمان IFO | EUR |

| شاخص اطمینان سرمایهگذاری Sentix | EUR |

| شاخص اقتصادی ZEW | EUR |

| شاخص اطمینان مصرفکننده Gfk | EUR |

| شاخص اطمینان مصرفکننده Gfk | GBP |

| شاخص اعتماد مصرفکننده ملی | GBP |

| انتظارات سفارشات صتعتی CBI | GBP |

| فروش محقق شده CBI | GBP |

| PMI خدماتی، تولیدی و ساخت و ساز | GBP |

| شاخص تولیدی و غیر تولیدی Tankan | JPY |

| PMI تولیدی نهایی | JPY |

| شاخص دنبال کننده حال و هوای اقتصادی | JPY |

| شاخص اعتماد تجاری NAB | AUD |

| شاخص احساسات مصرفکننده Westpac | AUD |

| شاخص انتظارات تورمی MI | AUD |

| شاخص AIG تولیدی، خدماتی و ساخت و ساز | AUD |

| نظرسنجی چشم انداز کسبوکارهای بانک مرکزی کانادا | CAD |

| PMI موسسه Ivey | CAD |

| PMI تولیدی RBC | CAD |

| شاخص اعتماد تجاری NZIER | NZD |

| شاخص تولیدی NZ | NZD |

بدون دیدگاه